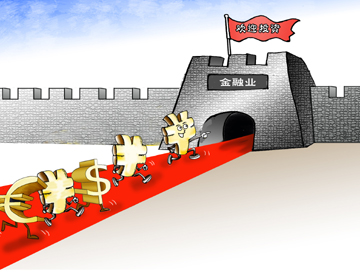

近日,《关于规范金融机构资产管理业务的指导意见(征求意见稿)》公布。《指导意见》一旦正式出台,将为金融机构资管业务规范发展奠定基础、指明方向。我国资产管理业务有望告别“野蛮生长”时代,逐渐回归本源,更好地服务实体经济和金融消费者。

此前,一份关于资管业务统一监管的初步意见稿在业内广泛流传。与初步意见稿相比,《指导意见》增加了关于资金池、刚性兑付、合格投资者认定以及规范期限错配等内容。由此可见,根据第五次全国金融工作会议和党的十九大精神,《指导意见》对金融机构资产管理业务提出更加全面细致的要求,这有助于更好地防范金融风险,维护金融稳定,十分及时和必要。

从总体上看,《指导意见》原则明确,有的放矢,将风险防范放在突出地位,重点关注前期资管业务开展过程中存在的乱加杠杆、多层嵌套、刚性兑付等问题。首先,将治理重点放在资管业务在开展过程中存在的监管套利行为,统一同类资产管理产品监管标准。其次,禁止多层嵌套行为,资管业务在开展过程中只允许一层嵌套,引导社会资金流向实体经济,更好地支持经济结构调整和转型升级。第三,强调打破资管行业存在的刚性兑付问题,鼓励理财业务净值化管理,引导资管业务回归“受人之托、代人理财”本质。第四,规范金融科技在资管业务中的应用,对于智能投顾的应用提出资质要求。同时,在规范资管业务发展的同时,充分考虑市场承受能力,给予业务调整足够的过渡期,合理引导市场参与者的预期。

近年来,银行资管业务借助理财资金体量优势和成本优势发展迅速,成为资管业务中规模最大的参与者,券商、信托、基金等资管业务的发展得益于银行对于通道的需求。长期以来,资管行业发展中最大的问题就在于利用监管规制不同,寻求监管套利。在各类资金中,追根溯源,来自银行的资金占比较高。《指导意见》将规范通道业务作为治理重点,禁止多层嵌套,这将首先对银行资管业务产生重要影响。

从银行资管具体业务来看,保本理财业务的开展将会受到影响。《指导意见》要求资管产品不得承诺保本保收益,保本理财可能面临重新定义,或将其纳入存款产品范畴。产品类型上,现存绝大部分理财产品为预期收益型。根据《指导意见》要求,净值型理财产品可能会快速增加,成为银行理财产品的主流。这对于银行资产管理能力提出较高要求,银行应具有较强的资产配置能力和投资研究能力。对中小银行而言,未来挑战较大。打破“刚性兑付”也要求银行在开展业务时与投资者有较强的沟通能力,合理引导投资者预期。

从银行资管业务的资产配置角度看,银行前期大量开展的委外业务虽然没有被《指导意见》完全禁止,但是多层嵌套的业务将面临清理。同时,《指导意见》还对期限配置问题作出了较为明确的要求,每只资产管理产品的资金需要单独管理、单独建账、单独核算,合理确定资产管理产品所投资资产的期限,加强对期限错配的流动性风险管理,具有滚动发行、集合运作、分离定价特征的资金池业务被彻底禁止。

资管业务更加规范健康地发展,从长远看将利好广大投资者。面对“刚性兑付”被打破,投资者要认识到,这是一个必然的趋势,在投资理财时要综合考虑风险与收益的平衡。