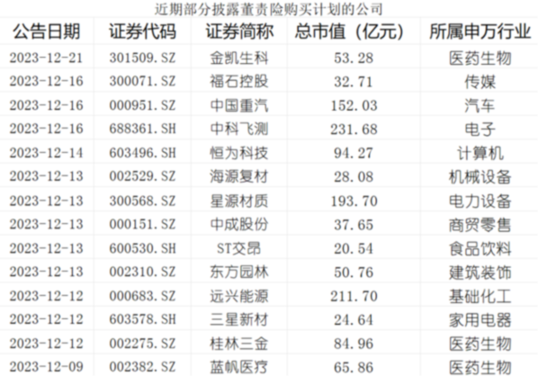

临近岁末年关,上市公司间再次掀起一波购买董责险(即“董监事及高级管理人员责任保险”)的小高潮。《经济参考报》记者统计发现,以公告日期为准,12月以来,已有21家A股上市公司选择购买董责险;今年以来,已有232家上市公司宣布为董监高购买或续购责任险。

业内专家表示,董责险可以解除投保公司董监高履职的后顾之忧,有助于提高公司信誉和赔偿能力,是促进现代公司治理的有效工具。但同时,董责险并非万能,需注意其中的除外情形。

年末“董责险”出现“加购”小高潮

12月20日,金凯生物公告称,公司拟为董事、监事及高级管理人员购买责任保险。购买方案显示,被投保人为公司董事、监事及高级管理人员,责任限额为不超过人民币5000万元/年,保险费用为不超过人民币30万元/年(具体以保险合同为准)。保险期限为12个月,后续每年可续保或重新投保。

除金凯生物外,12月以来还有福石控股、中国重汽、中科飞测、恒为科技、海源复材、星源材质、芭田股份等在内的21家上市公司公告称拟为全体董监高购买责任险。

从投保理由来看,多数公司都表示,为公司全体董监高人员购买责任险,是基于保障广大投资者利益、降低公司运营风险,同时促进公司管理层充分行使权利、履行职责等方面的考虑。同时公司认为,董责险可以为公司董事、监事及高级管理人员在依法履职过程中可能产生的赔偿责任提供保障,有利于提高公司治理水平,促进责任人员履行职责,完善公司风险管理体系。

据记者统计,截至12月25日,年内已有232家上市公司宣布为董监高购买或续购责任险。从公司所属行业来看,上述232家上市公司中制造业企业占比较大,其中,属于电子行业的有27家、医药生物行业25家、机械设备行业23家。另外,基础化工、汽车、环保、电力设备、计算机行业也均有超10家公司在年内宣布购买或续购董责险。

从公司规模来看,越来越多的中游企业也加入到董责险购买大军中来,上述232家上市公司中总市值中位数为55.89亿元。其中也不乏千亿市值上市公司。例如美的集团、金山办公、三花智控三家总市值超千亿元的上市公司就在今年宣布购买董责险。

从责任限额来看,目前A股上市公司董责险保单限额通常居于5000万元至1亿元人民币区间。同时,董责险投保中也出现了部分“巨额保单”,例如美的集团,拟为公司及全体董事、监事及高级管理人员(包含在参控股公司任职)购买2023-2025年度的责任保险的赔偿限额就高达8000万美元。

“董责险”加购背后有原因

潘悦 制图

数据来源:同花顺(截至12月25日)

中国人民大学财政金融学院教授、保险系主任、中国保险研究所所长魏丽介绍称,职业责任保险是指以各种专业技术人员在从事职业技术工作时所导致的对专业技术服务合同关联方或他人的赔偿责任为保险标的的保险。职业责任保险是民事责任制度的特殊领域,由于与特定的职业及其技术性工作密切相关,在国外又被称为“职业赔偿保险”或“业务过失责任保险”。

上海市建纬律师事务所保险业务团队发布的《中国上市公司董责险市场报告(2023)》显示,2019年以前,总计仅37家上市公司披露购买董责险;2019年当年,39家上市公司披露购买董责险;2020年这一数字迅速上升至119家;2021年、2022年则分别为248家和337家。2020年至2022年披露购买董责险的公司数增幅分别为205%、108%和36%。

“近年来,上市公司因证券欺诈被诉向投资者承担民事赔偿责任的案件大幅增多,但目前上市公司在履行赔偿责任后向董监高追偿的案件尚不多见。”四川华神律师事务所律师聂卫东表示,中共中央办公厅、国务院办公厅出台的《关于依法从严打击证券违法活动的意见》明确提出,要坚持“零容忍”要求,加大对发行人控股股东、实际控制人、董监高等有关责任人证券违法行为的追责力度。“董责险投保率的高增长是因为新《证券法》的实施,特别是新《证券法》确立的中国式证券集体诉讼制度大幅提高了A股上市公司及其董监高的诉讼风险。”聂卫东分析称。

“董责险属于一种特殊的职业责任保险,主要保障公司董事、监事与高级管理人员在行使管理职责时,因失职、错误或疏忽所引起的法律责任而给公司关联方或他人造成损失需要承担的赔偿责任,一般也包括法律费用等。董责险通过转移董监事及高级管理人员履职失误的风险,有助于解除董监事及高级管理人员的后顾之忧,有利于公司留住人才,同时董责险有助于提高公司信誉和赔偿能力,因此受到公司青睐。”魏丽说。

专家建议合理利用“董责险”

值得注意的是,有上市公司在接连被罚后,选择“紧急”购买董责险。12月13日,ST交昂披露公告称,拟为公司及全体董事、监事、高级管理人员购买责任险,赔偿限额不超过人民币5000万元(以最终签订的保险合同为准)。

记者注意到,在此之前,ST交昂已多次收到监管处罚和交易所警示。就在决定购买董责险的一个月前,11月7日,因违反《证券法》中有关信息披露的相关规定,ST交昂及时任董事长在内的多位董监高人员被证监会给予警告和总计超百万元的罚款;7月19日,因公司未在法定期限内披露年度报告、季度报告等原因,公司及时任多位董监高被上交所予以公开谴责和监管警示。

法律界专业人士提醒称,董责险并非万能,需注意其中的除外情形。“董责险也并非万能,对于故意行为、欺诈行为,保险公司一般不负责赔偿。”聂卫东介绍说,“常见除外情形包括欺诈、故意不遵守行为;违法报酬或个人收益;财产损失和人身伤害;保单起始时已发生的法律诉讼等。”

据《中国上市公司董责险市场报告(2023)》显示,已发生的董责险索赔中,最主要的原因与上市公司虚假陈述行为有关,其他原因可能包括雇佣不当行为与股东派生诉讼,至于内幕交易与操纵市场情况,考虑到参与主体的主观故意可能性较大,一般很难索赔成功。

魏丽则认为,任何责任险都可能引发道德风险,董责险也不例外,但这不会是主要问题。“从欧美国家上百年的董责险实践来看,其对于公司治理的正向效应还是很明显的,正面影响远大于负面,仍是促进现代公司治理的有效工具。董责险可以补偿部分赔偿责任,但无法转移违法犯罪的责任,所以要合理使用。”魏丽表示。