|

作为一个没有获得刘翔和央视这两个“大”客户的公司,中国人寿无疑是幸运的;但作为生存在金融危机下的大型保险公司,它又无疑是众人关注和怀疑的对象。 作为一个没有获得刘翔和央视这两个“大”客户的公司,中国人寿无疑是幸运的;但作为生存在金融危机下的大型保险公司,它又无疑是众人关注和怀疑的对象。

上周,中国人寿公布了2008年年报,年报显示,2008年实现保费收入2956亿元,同比增长50%。首年期交保费收入达360亿元,同比增长26%。公司投资资产达9370亿元,总投资收益率为3.46%。公司实现每股收益0.36元。报告期末内含价值为2401亿元,一年新业务价值139亿元。

规模与收益之间的抉择

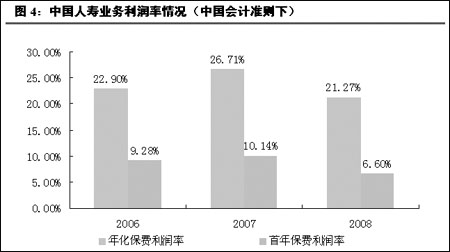

中信建投证券研究发展部金融服务业分析师魏涛分析说,2008年中国人寿取得了高达50.34%的寿险保费增长率,但标准保费利润率由26.7%下降为21%,而首年保费利润率则由10%下降为6.6%。从香港准则下保费数据来看,期缴占比很低的总投资型合同收入增长率为101%,远高于总保费收入增速23.1%。

他认为,这是公司在竞争情势下,对规模和效益作出抉择后的战略选择。

中国人寿保险股份有限公司总裁万峰在3月26日的业绩发布会上强调,中国人寿今年要进一步调整业务结构,加大长期期交型、保障型产品发展力度,实行“转型增效”。从今年一季度情况看,转型效果非常明显,5年以上、10年以上期交业务增长强劲。

投资收益出现企稳态势

魏涛认为,对于中国人寿2009年的投资收益的情况不必过分悲观。随着股市回暖,权益类投资收益将有所企稳。

而且,由于固定收益投资以中长期为主、且主要为到期收益率降幅较小的国债和金融,因此投资收益率下降幅度有限。2008年,中国人寿面对资本市场深幅回调,调整了投资资产组合,加大了固定收益投资的力度,并在新投资领域进行了探索,如投资于天津城投的债权计划。截至2008年末,债券型投资额为5759亿元,股权投资为747亿元,定期存款为2344亿元,现金及等价物340亿元,其他投资为179亿元,合计投资资产为9371亿元,保持了较高增速。

随着未来通货膨胀预期的到来,债券收益率将有所回复,适当提高利差收益。此外,近期保监会出台政策,着眼于拓宽保险资金的运用渠道,允许保险投资无担保企业债券、地方债券、债权计划、基础设施等,也将提高保险公司的长期回报率。

未来的发展

在业务发展策略上,中国人寿将始终坚持以发展传统型和分红型产品为重点,因此,也有分析师认为,未来一段时间,由于分红率的可能下降,以及传统险和分红险领域的竞争日益激烈,公司的保费收入增速将放缓。

从长远看,魏涛分析,未来如果保险税收政策出现变化的话,对保费收入乃至保险公司未来的发展,都将起到巨大的推动作用。目前居民购买寿险或商业养老金,其费用当期无法从税前列支,大大削弱了居民购买养老险的愿望。

未来如果商业养老金能实现递延纳所得税,即不在当期,而在未来领取期缴纳所得税的话,养老保险将在中国得到迅速发展,甚至超越个人寿险,如同在美国一样,未来发展空间巨大。 |