■展望2013·年终系列报道之六

“2013年的信贷计划和今年差不多,年初应该有一拨放贷高峰。不过,现在大客户的第一要求就是降低成本,企业对发债的兴趣比对贷款的兴趣高出很多。”一位国有银行公司部人士对《经济参考报》记者如是说。

对于2013年货币政策,中央定调继续“稳健的货币政策”,“保持贷款的适度增加,切实降低实体经济发展的融资成本”。这意味着,明年的货币政策将维持中性,信贷目标或维持今年的水平,预计为8.3万亿至8.5万亿元。同时,随着直接融资的放量,贷款在社会融资总规模中的比重将进一步下降,预计社会融资总规模在16万亿至17万亿元。

在货币投放方面,预期2013年外汇占款仍将维持低位,“被动投放”的货币派生模式将因此改变,回归到中央银行“主动投放”。预计2013年货币政策仍将以数量化工具为主,法定准备金率可能继续下调,短期则仍以公开市场操作来平滑流动性。

变化 货币投放回归内生增长

变化 货币投放回归内生增长

以外汇充当基础的货币供给模式在2012年得以终结。

今年前11个月,金融机构外汇占款仅增长了3600.63亿元,其中数次月度负增长。11月份,金融机构外汇占款当月减少736.23亿元,这是自9、10月份连续两个月正增长后再次转负。而在2011年全年,金融机构外汇占款增长了27791.87亿元。

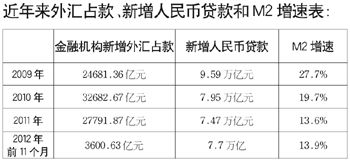

2009年以来,随着外汇占款的高增长以及较高的信贷投放规模,广义货币供应量M2也保持了较高的增长。数据显示,2009年至2011年,金融机构年度外汇占款增长24681.36亿元、32682.67亿元和27791.87亿元,年度新增人民币贷款9.59万亿元、7.95万亿元和7.47万亿元。期间,M2增速分别为27.7%、19.7%和13.6%。而且,由于外汇储备的持续高增长,为了减少货币供应量膨胀的压力,央行不得不数次连续提高法定存款准备金率,以对冲外汇占款的膨胀。

创纪录的高准备金率等因素,使得中国的货币乘数在今年9月达到3.71倍的10年新低。同时,一直扮演着央行基础货币投放的“主角”的外汇占款又增长乏力。目前,中国金融机构外汇占款直接占据了M2近三成的份额,非央行公开市场操作或再贷款所能比拟。

这一变化使得2012年的货币供应模式发生转变。外汇占款结束了连续数年的高增长,前11个月仅增长3600.63亿元。预计全年的新增人民币贷款也将控制在8.3万亿规模。故此,机构大多预期,今年M2增速可以控制在年初制定的14%的控制目标。

展望2013年的货币信贷形势,华创证券判断,由于外汇占款的变化,中国货币投放正在由以前的“被动投放”回归到中央银行的“主动投放”。实际上,内生的货币增速可能在2013年得以延续。

广义货币供应M2增长的主要来源有三个部分,即外汇占款、新增贷款和银行购买的非金融企业部门的债券。华创证券研究员华中炜对《经济参考报》记者表示,明年货币内生性低速增长。预期2013年M2增速约13%。其中,新增外汇占款约1.3万亿,占增量M2的10%。新增贷款约8.3万亿,基本与2012年持平。银行对企业债净融资约3.0万亿。

政策 操作仍赖数量工具

接受记者采访的专家普遍判断,明年的货币政策取向中性。这意味着信贷增长将持平于今年,而直接融资将成为管理层鼓励的方向。同时,由于外汇占款的低位徘徊,仍有必要继续降准。

“预计货币政策倾向于中性。这是因为CPI有回升压力,但不会成为主要的经济困扰。同时,经济的复苏又需要相对宽松的货币环境,但又不宜大幅进行货币放松。”国研中心金融所副所长巴曙松对《经济参考报》记者说。

有关专家表示,2013年应以降低企业资金成本和稳定货币供给为重点。一是通过外汇占款、央票余额变化及公开市场操作,保持基础货币必要的增长,及时降低法定存款准备金率,保持市场必要的流动性。二是保持人民币兑美元汇率在波动中的相对稳定。针对全球新一轮量化宽松货币政策,适当加大人民币汇率波动幅度,保持人民币实际有效汇率的相对稳定。三是对于中小金融机构,如农信社,其贷款对象集中于小微企业和三农领域,可放开贷款额度控制。四是适当放松对过桥贷款等的限制,支持与产业升级相伴的兼并重组。

国家信息中心经济预测部高级经济师李若愚建议,明年根据外汇占款增长情况,加强准备金率调整与公开市场操作的配合,保持银行体系流动性平稳。他表示,准备金率下调可与开展正回购同时进行,在不引起市场利率上行的情况下调整到期资金结构。准备金率不动时则通过适度开展逆回购调节短期流动性,引导市场利率平稳运行。

另有专家表示,影子银行体系预计将成为2013年货币政策变化的重要影响因素之一。在对于融资平台、房地产的严格监管政策、银行存贷比监管和资本监管要求的驱动下,影子银行已经成为中国基础设施和房地产融资的主力。

优化 融资结构进一步改善

2013年企业融资结构也将进一步改善,以贷款为代表的间接融资比例进一步下降,直接融资比重将明显提高。同时,随着直接融资的放量,预计全年社会融资总规模在16万亿至17万亿元。

专家初步预计,明年的人民币贷款增长仍将控制在8.3万亿。而且,这些贷款的投放更加注重支持结构调整。

近期,一些国有大行纷纷表态,明年将更加注重优化信贷结构。工行董事长姜建清表示,要按照稳健的货币政策要求,及早谋划明年信贷计划,适度增加信贷投放总量,把握好投放力度、节奏和投向,优化信贷结构。农行董事长蒋超良表示,科学配置并用足用好信贷资源,持续推动信贷结构的调整优化,确保信贷投放符合中央的要求,更好地服务实体经济。建行行长张建国表示,加大形势研究分析力度,科学合理地确定建行自身发展目标。加大信贷结构调整力度。

在直接融资领域,机构判断,明年债券融资比重将进一步上升。华创证券判断,2013年,银行对企业债净融资约3.0万亿,占增量M2的24%,比重将较2012年进一步上升。同时,2013年新增贷款约8.3万亿,占新增M2比重约66%,低于2012年约70%的比重。

虽然银行向非金融企业提供直接融资支持的力度将加大,但这一方式的货币派生效应并不如间接融资。中国银行间市场交易商协会秘书长时文朝曾撰文《直接债务融资对货币供应的影响分析》称,直接债务融资市场作为信贷市场之外的融资模式,可以有效降低社会融资行为的货币派生效应,而债券投资者的多样化,非商业银行投资者债券投资比例的增加又会进一步缩小社会融资行为的货币派生效应。

不过,这一局面未必不是管理层乐于见到的。直接融资比重的提高,既解决了实体经济融资之困,也不至于有像信贷那样高的派生效应。巴曙松判断,明年信贷增长占整个社会融资的比重会进一步下降。

中国银行间市场交易商协会统计显示,目前,我国间接融资占比已经由2006年的91%下降至2012年1至10月份的84%,债券融资占直接融资的比重由60.35%%增长至89%。数据还显示,截至11月末,经交易商协会注册发行的非金融企业债务融资工具存量规模突破4.1万亿元,较去年年底增加1.1万亿元,约占社会融资总量的8%。

光大银行首席宏观分析师盛宏清分析,适当扩大社会融资总规模契合稳增长的需要。目前宏观经济领域取得阶段性稳定,但是微观领域的信心和企稳迹象还需要稳健中略带宽松的货币政策来巩固。同时,经济运行中仍存在通胀隐患,结构调整的压力较大,社会融资总量也不能大幅增长。他认为,扩大社会融资总规模,一定要向债券、股票、委托贷款等融资渠道适当倾斜,扩大直接融资比重。

相关链接:年终系列报道

2013年投资增速有望小幅回升

明年消费有望成经济增长第一驱动力

外贸个位增长态势恐难改

物价涨幅有望控制在4%以内

财政收支矛盾明年更加突出